改正相続税法の施行による影響を知る

2015年1月より、改正相続税法が施行されました。

実家が所有している土地やビル、マンションやアパートなどの収益物件など、いざ相続となれば、相続税が発生し、家族に税負担が求められます。もしかすると、いま分かっている以外にも、隠れている不動産があるかもしれず、想定を超えた問題が発生しないとも限りません。相続税が発生してからでは手の打ちようがない場合もあります。ではどうすればよいでしょうか。

ことに今回の改正では、すでに課税対象とされている方の相続税は増えるのが確実となっています。また、相続するものは自宅と預金だけなので、相続税はかからないだろうと油断をされていた方も、課税対象とされる場合も出てきます。それぞれの相続の状況に合わせ、家族をサポートできる対策を立てていくために、ぜひ、このホームページを参考になさってください。

今回の改正相続税法の施行で

①相続税の基礎控除が下げられました。

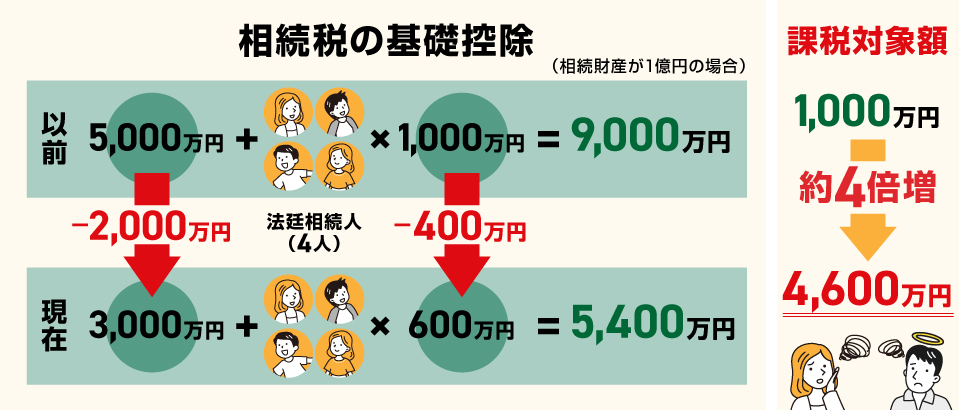

たとえば、1億円の相続財産を、配偶者と子供3人で相続すると仮定しましょう。これまでなら、5,000万円+法定相続人(4人)×1,000万円=9,000万円が基礎控除となり、残りの1,000万円が課税対象となっていました。

ところが今回の改正によって、3,000万円+法定相続人(4人)×600万円=5,400万円が基礎控除となり、4,600万円が課税対象とされることになったのです。この1億円のケースでは、従来に比べてなんと4倍以上もの課税対象が増加。相続はますます大変な事態となったのです。

相続財産が1億円の場合(相続人が4人の場合)

3,000万円+法定相続人(4人)×600万円=5,400万円が基礎控除

②最高税率が55%に引き上げられました。

これまでは50%だった相続税の最高税率も、今回の改定により55%に引き上げられました。さらに、6段階だった税率構造も8段階に。これによって法定相続分に応ずる取得金額が2億円超~3億円以下の方と、3億超~6億円以下の方は、従来に比べて5%多い相続税の負担がのしかかることになりました。

| 以前の税制 | ||

|---|---|---|

| 基礎控除額:5,000万円 + 法定相続人の数 × 1,000万円 | ||

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | 0円 |

| 1,000万円超~3,000万円 | 15% | 50万円 |

| 3,000万円超~5,000万円 | 20% | 200万円 |

| 5,000万円超~1億円 | 30% | 700万円 |

| 1億円超~3億円 | 40% | 1,700万円 |

| 3億円超 | 50% | 4,700万円 |

→

↓

| 現在(改正後)の税制 | ||

|---|---|---|

| 基礎控除額:3,000万円 + 法定相続人の数 × 600万円 | ||

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | 0円 |

| 1,000万円超~3,000万円 | 15% | 50万円 |

| 3,000万円超~5,000万円 | 20% | 200万円 |

| 5,000万円超~1億円 | 30% | 700万円 |

| 1億円超~2億円 | 40% | 1,700万円 |

| 2億円超~3億円 | 45% | 2,700万円 |

| 3億円超~6億円 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

(2023年5月現在)

相続税の最高税率

50% 55%税率構造

6段階 8段階現金贈与でも相続税の節税は可能ですが方法が限られます。大きい効果が見込めるのは不動産活用です。

重くのしかかる相続税の負担を、わずかでも節減していく方策はないのでしょうか。相続税の節税で一般的に分かりやすいのが「現金贈与」です。これを活用し、贈与税のかからない範囲の110万円を相続人に毎年贈与していくとすれば、10年で1,100万円の贈与が可能です。

贈与税も相続税も支払う必要はなく、配偶者や子供に財産を渡すことはできます。(注:被相続人から相続または遺贈により財産を取得した方が、相続開始前3年以内(令和6年1月1日以後の贈与は、3年→7年に延長されます)に被相続人から贈与により所得した財産は、相続財産に加算されて相続税が課税されます)

とは言っても、現状の相続税の対象者は、資産を現金よりも不動産でお持ちの方が多く、不動産をどう扱っていくのかという節税対策が重要となっています。

賃貸マンション、賃貸アパート、駐車場、商業ビルなど不動産と言えば、千万単位、億単位の評価も珍しくはありません。また、前項で言及したように、税制面で各種の優遇処置があります。それだけに評価の仕方や、活用の仕方次第では、相続税の節税効果をより大きなものにできる可能性を持っているといえましょう。

言い換えれば、現金よりも不動産を活かして節税に取り組む方が、ケースに応じて各種の対策が取れるので、相続を乗り切り易いのは確かなのです。さらに、不動産の活用の仕方次第によっては、資産価値をより高め、子世代・孫世代へと事業継承していくことも可能となります。相続税の節税対策はこの意味でも、これからは賃貸物件などの不動産での対策を中心にするべきと言えるのです。

納税資金の捻出のためにも、早め早めの対策を講じることが重要です。

高額の相続税がかかる家庭では、納税資金をどうやって捻出するかが心配の大きなタネとなります。そのための対策の大きな力となるのが、お手持ちの賃貸マンション、賃貸アパート、駐車場、商業ビルなどの不動産なのです。納税資金の捻出のためにも早め早めに対策の構築に取りかかっておくことが大切です。