建物の建築名義を考える

収益物件を建築するに当たっては、建物の名義を誰にするか(個人または法人)を十分検討する必要があります。

賃貸事業として採算が合うことは大前提として、収益物件を建築する目的を「税対策」という観点から分類すると、以下の3つが考えられます。

① 相続税対策

② 所得税対策

③ 相続税対策と所得税対策の併用型

それぞれの目的ごとに、建物の名義をどうするべきか、考えてみましょう。

1.相続税対策を重視する場合

相続税対策を重視する場合の建築名義は、次に相続が発生すると予想される「個人」です。

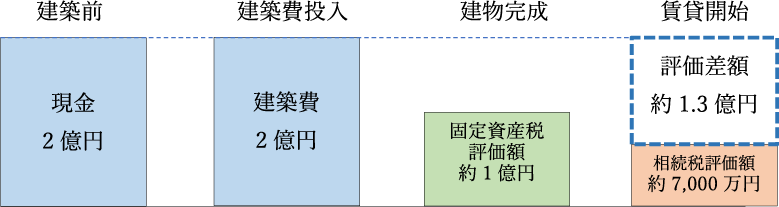

相続税の計算に当たっては、収益物件(建物)は固定資産税評価額をもとに評価を行いますが、建築に要した費用に比べると相当程度低くなることから、その差額分について個人の相続財産を圧縮する効果が得られるためです。

<評価差額のイメージ>

また、土地は貸家建付地評価となるため、自用地評価(更地の評価)と比べると15〜18%程度評価額が減額となります。(借地権割合が50%・60%の場合)

(1)留意点① 建築途中に相続が発生

相続税対策としての効果が十分に得られるのは、建物が完成し賃貸を開始した場合です。

もし、建築途中に相続が発生すると、期待した効果を得られなくなってしまうので、相続税対策を目的に収益物件の建築を検討される場合は、実行するかどうかを早めに意思決定することも必要になります。

(2)留意点② 建築主(個人)の所得が高い

建築主(個人)が既に収益物件などを所有しており、課税対象の所得が一定程度高い状態だとします。

新しく収益物件を建築することで個人の所得が増加すると、毎年の所得税・住⺠税(場合によっては消費税)の負担も増加することになります。

課税対象の所得が900 万円を超える部分は、所得税と住⺠税を合わせると43%〜55%の税率が適用されますので、法人税等の税率(概ね30%程度)よりも高い負担となります。

よって所得が高い方については、相続税対策だけではなく、毎年の所得税・住⺠税のことも考えて建築名義を検討する必要があります。

| 課税対象の所得 | 税率 | 控除額 |

|---|---|---|

| 195 万円以下 | 5% | 0 円 |

| 195 万円超 330 万円以下 | 10% | 97,500 円 |

| 330 万円超 695 万円以下 | 20% | 427,500 円 |

| 695 万円超 900 万円以下 | 23% | 636,000 円 |

| 900 万円超 1,800 万円以下 | 33% | 1,536,000 円 |

| 1,800 万円超 4,000 万円以下 | 40% | 2,796,000 円 |

| 4,000 万円超 | 45% | 4,796,000 円 |

※住⺠税の所得割は一律10%

(3)留意点③ 時間の経過とともに効果が減少する

収益物件を建築して賃貸を開始した直後は、相続税対策としての効果が実現した状態ですが、時間の経過とともに借入金の返済が進み、個人の財産の蓄積も生じることで、圧縮された個人の財産が少しずつ元に戻っていくことになります。

ご年齢が若く、相続発生が随分先と想定されるような場合には、この点も考慮して建築名義を検討する必要があります。

2.所得税対策を重視する場合

所得税対策を重視する場合の建築名義は、「法人」です。

または、所得の低い子どもなどがいる場合、当該「個人」の名義で建築することも考えられます。

「法人」とするか「個人」とするかの判断基準は、収益物件から得られる所得の水準によります。

収益物件から得られる所得が高く、所得税と住⺠税の税率が法人税よりも高くなることが見込まれる場合には、通常は「法人」を選択することになると思います。

一方で、収益物件から得られる所得がそこまで高くはなく、「法人」を設立するほどの規模ではない場合は、所得が低い「個人」を選択することになるでしょう。

なお、一旦「個人」名義で建築したとしても、その後の状況の変化に伴い「個人」の所得が増加した場合は、収益物件を法人に移転するという選択肢もあります。

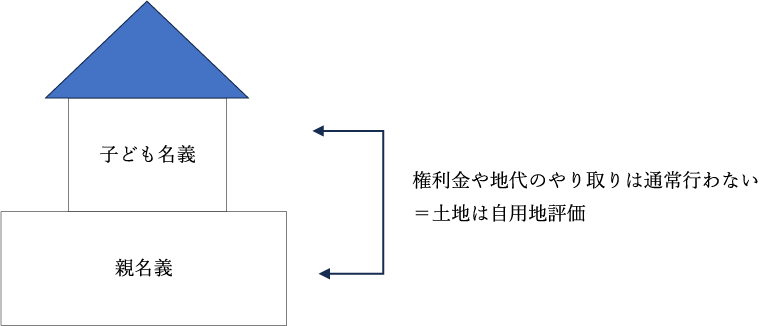

(1)留意点① 子ども名義で建築する場合

親名義の土地上に、子ども名義で収益物件を建築すると仮定します。

この場合、通常は親子間で借地権相当額の権利金の支払いや地代の支払いは行わないため、親に相続が発生した場合の土地の評価は、更地としての評価(自用地評価)となります。

また、建物が子ども名義のため、家賃収入が子どもに帰属することで、親の相続財産を増やさないという一面はありますが、建物の評価差額を活用した親の相続税対策としての効果は得られません。

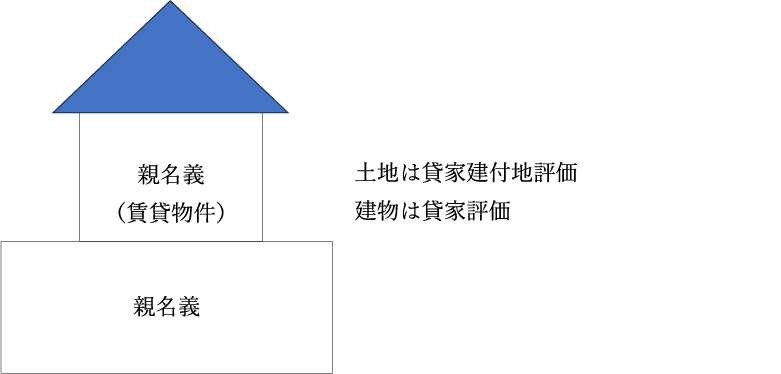

なお、相続税対策を重視する場合には、親名義の土地上に親名義で収益物件を建築することになりますが、この場合の土地の評価は貸家建付地評価となり、自用地評価と比べると15%〜18%程度評価額が減額となります。(借地権割合が50%・60%の場合)

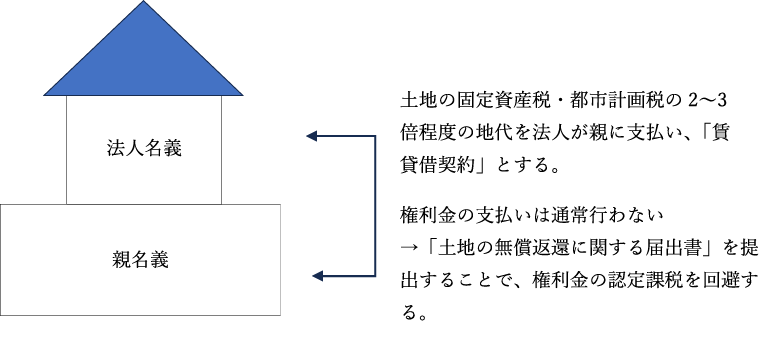

(2)留意点② 法人名義で建築する場合

親名義の土地上に、法人名義で収益物件を建築すると仮定します。

この場合、親と法人との間で土地の賃貸借契約を締結し、土地の固定資産税・都市計画税の2〜3 倍程度の地代を法人が親に支払うようにします。

また、借地権を設定した法人が、借地権相当額の権利金を親に支払わないと、法人に対して権利金の認定課税(権利金を支払わずに借地権を取得した法人の利益に対し、法人税が課税される)を受けることになりますが、「土地の無償返還に関する届出書」を税務署に提出することで、権利金の認定課税を回避することができます。

「土地の無償返還に関する届出書」を提出し、土地の貸借が賃貸借契約である場合、親に相続が発生した際の土地の評価は、自用地評価から20%を減額して評価することになります。

(3)留意点③ 法人名義で建築する場合の法人の株主

収益物件から得られる所得が高い場合、法人には一定の内部留保も蓄積していくことになり、法人の株価が年々上昇していくことが予想されます。

法人の株主が子どもなどの次世代の場合、株価が上昇したとしても親の相続とは切り離すことができるため、法人を新しく設立するような場合には、誰を株主にするかも重要な検討事項となります。

3.相続税対策と所得税対策の併用型

相続税対策と所得税対策のどちらも追及する場合の建築名義は、「法人」です。

基本的には、所得税対策を重視する場合に「法人」名義で建築する内容と同様ですが、単に「法人」名義で収益物件を建築しただけでは、建物の評価差額を活用した相続税対策としての効果は得られません。

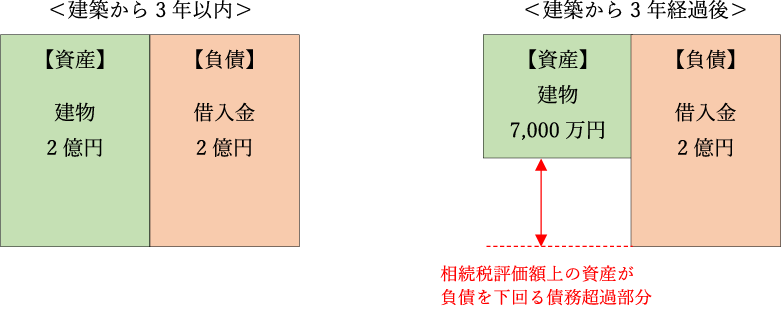

しかし、収益物件を建築してから3 年が経過すると、法人の株価を算定する際の当該家屋の評価額について、「固定資産税評価額」を用いることが可能となります。

※建築から3年以内の家屋の評価は、「固定資産税評価額」ではなく「通常の取引価額」(帳簿価額など)によることになります。

法人の株価算定に当たっては、法人が所有する資産と負債をもとに評価を行う方法がありますが、家屋の評価額が「通常の取引価額」から「固定資産税評価額」に変更されることで、家屋の評価額が大幅に減少し、相続税評価額上の資産が負債を下回る債務超過の状態になる場合があります。

建築費を2億円、固定資産税評価額を1億円(相続税評価額は貸家評価の7,000万円)と仮定した場合の相続税評価額上の資産と負債のイメージは次のとおりです。

建物以外の資産は考慮せず、建築費全額を借入金で調達し、3 年経過後も借入金残高は変わらないものと仮定しています。

図の場合、資産よりも負債が多いため、法人の株価はゼロとなります。

そして、債務超過の範囲内で個人の資金を法人に増資という形で拠出した場合、増資に伴い個人が新たに取得する株式の株価もゼロのため、資金を拠出した分だけ個人の財産を圧縮する効果が期待できます。

株価がゼロの状態であれば、株式を次世代に贈与しても贈与税の課税もありません。

また、次世代が株主となれば、以後に株価が値上がりしたとしても、親の相続には影響しないこととなります。

(1)留意点① 3 年という時間的リスク

「法人」名義で建築して相続税対策の効果を得るには、建築から3 年を経過したうえで、個人の資金を法人に出資する方法を取ることになりますが、「個人」名義で建築する場合と異なり、3 年という時間的なリスクを負うことになります。

よって、ご相続のタイミングによっては、期待した効果を得られない場合が生じます。

(2)留意点② 法人の均等割の負担増

増資を受けた法人は、その分資本金等の金額が増加することになります。

法人の均等割は、資本金等の額に応じて増加しますので、相続税対策の効果が期待できる反面、毎年の法人の均等割の負担は増加することになります。

相続税対策として期待できる効果の方が、均等割の負担増よりも上回るケースが多いものと予想されますが、均等割は毎年生じる負担だけに、この点の理解も必要です。

4.おわりに

収益物件を建築する場合、相続税対策を目的とすることが多いように思います。

しかし、まずは現状のご資産や所得の状況を把握して、どのような対策を重視すべきかを検討することが大切だと思います。

建物の建築名義をどうするべきかは、その検討を踏まえて決定すべき重要なテーマだと言えます。

【情報提供元:税理士法人 FP総合研究所】

https://www.fp-soken.or.jp/